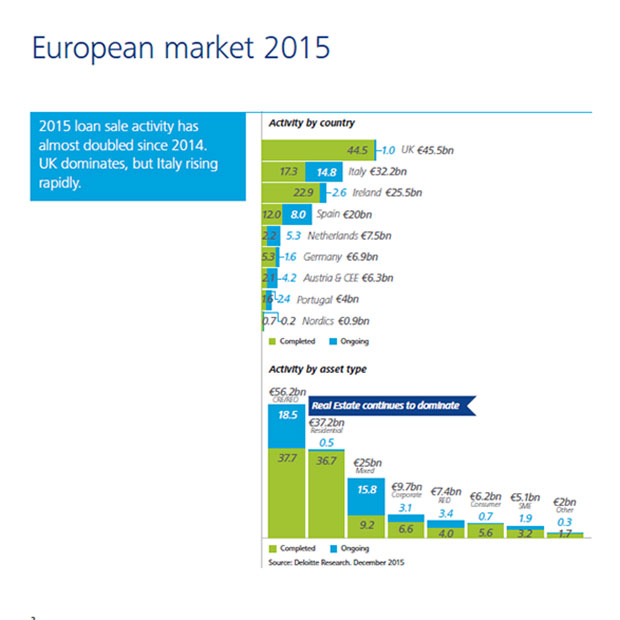

Περισσότερα από €300 δισ. έχουν αποφέρει οι πωλήσεις δανειακών χαρτοφυλακίων που πραγματοποιήθηκαν στην ευρωπαϊκή αγορά από το 2013 έως το 2015. Με δεδομένη μάλιστα τη συνολική αξία των συναλλαγών (€104,3 δισ.) που ολοκληρώθηκαν το α΄ εξάμηνο του 2015, καθώς επίσης και την επιπλέον αξία χαρτοφυλακίων (€44,5 δισ.) για τα οποία βρίσκονταν σε εξέλιξη διαδικασίες πώλησης στο τέλος του ίδιου χρόνου, η δραστηριότητα στην ευρωπαϊκή αγορά το 2015 εκτιμάται ότι ήταν υψηλότερη κατά περίπου 26% σε σύγκριση με την αξία συναλλαγών του 2014 (€83 δισ. με βάση τις ολοκληρωμένες συναλλαγές).

Αυτή τη μεγάλης έντασης δραστηριότητα εντοπίζει η νέα έκθεση της Deloitte, με τίτλο «Deleveraging Europe 2015-2016» και αντικείμενο την πορεία της ευρωπαϊκής αγοράς πωλήσεων τόσο μη στρατηγικών όσο και μη εξυπηρετούμενων δανείων κατά τη διάρκεια του 2015, διατυπώνοντας παράλληλα εκτιμήσεις για την εν λόγω αγορά στο άμεσο μέλλον.

Οι κυριότερες εκτιμήσεις της έκθεσης έχουν ως εξής:

- Όπως προαναφέρθηκε, στα €104,3 δισ. ανέρχεται το ποσό που απέφεραν οι πωλήσεις των μη εξυπηρετούμενων δανείων και των μη στρατηγικών περιουσιακών στοιχείων των τραπεζών στην Ευρώπη το 2015.

- Το 2016 η συνολική αξία των πωλήσεων μη στρατηγικών και μη εξυπηρετούμενων χαρτοφυλακίων δανείων στην Ευρώπη αναμένεται να αγγίξει τα €130 δισ.

- Τα ευρωπαϊκά χρηματοπιστωτικά ιδρύματα εκτιμάται ότι θα συνεχίσουν τις ενέργειες απομόχλευσης, καθώς διαθέτουν μη στρατηγικά και μη εξυπηρετούμενα δάνεια που ξεπερνούν τα €2 τρισ.

- Αρχίζει να διαφαίνεται μια παρατεταμένη στροφή των συναλλαγών από τις πωλήσεις χαρτοφυλακίων μη εξυπηρετούμενων δανείων, κυρίως με καλύμματα εμπορικά ακίνητα, προς τις πωλήσεις εξυπηρετούμενων αλλά μη στρατηγικών στεγαστικών δανείων, καθώς και δανείων προς ΜΜΕ.

- Το Ηνωμένο Βασίλειο ήταν η πιο δραστήρια αγορά, με βάση την αξία συναλλαγών, δανειακών χαρτοφυλακίων το 2015, με τις πωλήσεις να ξεπερνούν τα £38 δισ. Στο Ηνωμένο Βασίλειο το ενδιαφέρον της αγοράς στράφηκε ταχέως από τα μη εξυπηρετούμενα δάνεια στα εξυπηρετούμενα μη στρατηγικά δάνεια. Αναμένεται ότι και το 2016 η εν λόγω αγορά θα διατηρήσει την 1η θέση μεταξύ των ευρωπαϊκών χωρών με βάση την αξία συναλλαγών.

- Αναφορικά με την συναλλακτική δραστηριότητα, η αγορά δανειακών χαρτοφυλακίων της Ιρλανδίας παρουσιάζει ενδείξεις επιβράδυνσης, ενώ αντίθετα αυξάνεται η δραστηριότητα στην Ιταλία, στην Ισπανία, στην Κεντρική, Νότια και Ανατολική Ευρώπη.

- Η αναμενόμενη αύξηση της αξίας των συναλλαγών θα προέλθει κυρίως λόγω:

- της αύξησης της εμπιστοσύνης των επενδυτών

- των αυξημένων εποπτικών υποχρεώσεων και των κεφαλαιακών απαιτήσεων για τις τράπεζες ως αποτέλεσμα των πλαισίων Basel III, Solvency II και IFRS 9 μεταξύ άλλων

- της επικρατούσας στρατηγικής για επικέντρωση στις κύριες εγχώριες αγορές και στις κύριες δραστηριότητες.

Ο David Edmonds, Global Head of Portfolio Lead Advisory Services στην Deloitte, δήλωσε: «Τα μη εξυπηρετούμενα δάνεια ζημιώνουν τις συνολικές αποδόσεις των τραπεζών, τόσο χρηματοοικονομικά όσο και λειτουργικά. Η πώληση αυτού του είδους των περιουσιακών στοιχείων αποτελεί μια καλή επιλογή για τη βελτίωση των κεφαλαιακών θέσεων, καθώς οι τράπεζες βρίσκονται υπό αυξημένη πίεση από τις εποπτικές αρχές και τους μετόχους “να καθαρίσουν” τους ισολογισμούς τους. Οι εποπτικές αλλαγές μαζί με την πίεση της αγοράς για βελτίωση των αποδόσεων συνεχίζουν να ενισχύουν μια μεγαλύτερη στροφή στην αγορά δανειακών χαρτοφυλακίων, με τις τράπεζες να επιχειρούν να πουλήσουν και εξυπηρετούμενα αλλά μη στρατηγικά δάνεια τα οποία δεν εξυπηρετούν τους κεφαλαιακούς τους στόχους. Οι πιο εξελιγμένες τράπεζες επικεντρώνονται στις πραγματικά στρατηγικές και κερδοφόρες δραστηριότητες και είτε αποχωρούν είτε μειώνουν τις περιοχές κινδύνου που δεν ανταποκρίνονται στους συνολικούς στρατηγικούς στόχους και στις προσδοκίες αποδόσεων».

Το σκηνικό στην Ελλάδα

Η Ελλάδα εξακολουθεί να υποφέρει από το υψηλό κρατικό χρέος και τη συνεχιζόμενη οικονομική αστάθεια, παράγοντες οι οποίοι έχουν ως αποτέλεσμα μεγαλύτερη οικονομική αβεβαιότητα και μικρότερη διάθεση για επενδύσεις. Μέχρι σήμερα παρατηρείται σχετικά περιορισμένη δραστηριότητα απομόχλευσης από τις τράπεζες γεγονός το οποίο επίσης περιορίζει τις επενδυτικές ευκαιρίες.

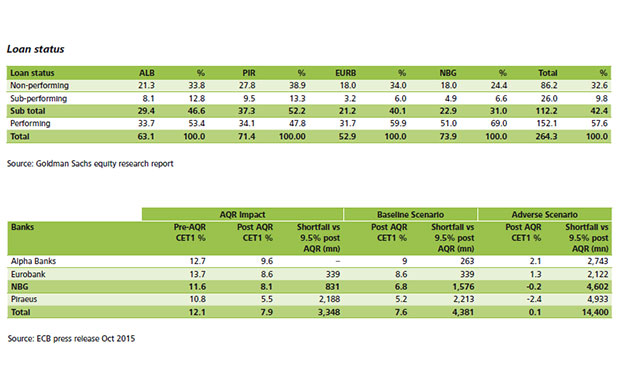

Μελετώντας τα τραπεζικά δεδομένα του 2015, παρατηρείται ότι οι τέσσερις συστημικές τράπεζες, που αντιπροσωπεύουν το 95% του ελληνικού τραπεζικού συστήματος, διέθεταν €112 δισ. είτε υποεξυπηρετούμενα είτε μη εξυπηρετούμενα δάνεια, ποσό που αποτελεί το 42% του συνόλου των δανείων των τεσσάρων αυτών τραπεζών.

Σύμφωνα με τα αποτελέσματα των πρόσφατων stress tests που ανακοίνωσε η Ευρωπαϊκή Κεντρική Τράπεζα, οι κεφαλαιακές ανάγκες των ελληνικών συστημικών τραπεζών διαμορφώθηκαν λίγο πάνω από €14 δισ. Η ολοκλήρωση των ανακεφαλαιοποιήσεων των τραπεζών το 2015 έθεσε τις βάσεις για αυξημένη δραστηριότητα διάθεσης μη εξυπηρετούμενων δανείων σε μεσοπρόθεσμο ορίζοντα στην Ελλάδα.

Μέχρι το τέλος του έτους το ποσοστό των μη εξυπηρετούμενων δανείων στην Ελλάδα αναμένεται να αυξηθεί, φτάνοντας το 45%, μια αύξηση ύψους 11% από το αντίστοιχο ποσοστό του Μαρτίου 2015. Ωστόσο, ως αποτέλεσμα των πρόσφατων εξελίξεων και της συνεχούς και αυξανόμενης πίεσης από την Ευρωπαϊκή Κεντρική Τράπεζα και τον Ενιαίο Εποπτικό Μηχανισμό, αναμένεται ότι οι τέσσερις συστημικές ελληνικές τράπεζες θα εξετάσουν ιδιαίτερα σοβαρά τις πολιτικές αποεπένδυσης μη εξυπηρετούμενων δανείων τόσο στην εγχώρια αγορά όσο και στις άλλες χώρες όπου δραστηριοποιούνται.

Οφέλη από τη δημιουργία αγοράς πωλήσεων μη εξυπηρετούμενων δανείων

Για τις τράπεζες, μια δραστήρια αγορά μη εξυπηρετούμενων δανείων ενισχύει τα διαθέσιμα κεφάλαιά τους γεγονός που υποβοηθάει τη διάθεση νέου δανεισμού στην πραγματική οικονομία. Πιο συγκεκριμένα, η Deloitte επισημαίνει πως μια δραστήρια αγορά πωλήσεων χαρτοφυλακίων μη εξυπηρετούμενων δανείων:

- μειώνει τους χρηματοοικονομικούς, λειτουργικούς, οργανωτικούς και κεφαλαιακούς επιβαρυντικούς παράγοντες για τις τράπεζες

- αποδεσμεύει ανθρώπινους πόρους και κεφάλαια προς όφελος νέων χρηματοδοτήσεων της πραγματικής οικονομίας, παράγοντας ανάπτυξη της οικονομίας

- βελτιώνει τη διαχείριση τραπεζικού κινδύνου και προσελκύει το ενδιαφέρον μιας σειράς επενδυτικών ιδρυμάτων, όπως είναι τα ιδιωτικά επενδυτικά κεφάλαια και οι οργανισμοί διαχείρισης κεφαλαίων, συμπεριλαμβανομένων ξένων επενδυτικών ιδρυμάτων, τα οποία μπορούν να συμβάλουν ουσιαστικά και στην εταιρική ανασυγκρότηση κλάδων της οικονομίας που απαιτούν νέες επενδύσεις.

Με τον χρόνο μια δραστήρια αγορά πωλήσεων μη εξυπηρετούμενων δανείων μπορεί να γίνει ένα καθιερωμένο εργαλείο για τις τράπεζες για τη μείωση των μη εξυπηρετούμενων δανείων και του άμεσου και έμμεσου κόστους διαχείρισης αυτών. Όσον αφορά τις επιχειρήσεις, μια τέτοια αγορά συμβάλλει στην ταχύτερη ανάκαμψη μέσω της διευκόλυνσης της εξόδου των μη βιώσιμων εταιρειών και μέσω της υποστήριξης της ανάπτυξης των βιώσιμων εταιρειών, με τη διάθεση πιο ανταγωνιστικών πόρων προς περισσότερο παραγωγικές εταιρείες και με την αναδιοργάνωση και ανάπτυξή τους.

Insurance World Το Πληρέστερο Ασφαλιστικό Portal. Ό,τι συμβαίνει στον ασφαλιστικό κόσμο γράφεται εδώ!

Insurance World Το Πληρέστερο Ασφαλιστικό Portal. Ό,τι συμβαίνει στον ασφαλιστικό κόσμο γράφεται εδώ!