του ΧΡΗΣΤΟΥ Ν. ΚΩΝΣΤΑ

Ενθουσιασμένοι υπουργοί ξιφομαχούν στη Βουλή και στους τηλεοπτικούς δέκτες, διαφημίζοντας με πάθος το γεγονός ότι στην πρόσφατη δημοπρασία Εντόκων Γραμματίων του Δημοσίου τρίμηνης διάρκειας, το επιτόκιο έπεσε κάτω από 1% και η συμμετοχή των ξένων τραπεζών είναι διαρκώς αυξανόμενη.

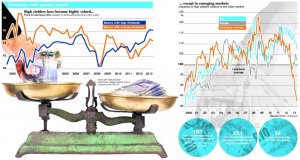

Η απόδοση του 10ετούς ελληνικού ομολόγου έχει κατρακυλήσει στο 3,67% δηλαδή στο χαμηλότερο επίπεδο από το ….2006, την ίδια όμως στιγμή η διαφορά απόδοσης (spread) από τα αντίστοιχα γερμανικά ομόλογα διατηρείται στο πανάκριβο 3,2%.

- Η -μεταμνημονιακή- Πορτογαλία δανείζεται με spread 1,3%, η -σε προεκλογικό πυρετό ευρισκόμενη- Ιταλία δανείζεται με επιτόκιο 1,5% υψηλότερο από τη Γερμανία, ενώ ακόμη πιο ακριβά στο 2,67% κοστίζει ο 10ετής δανεισμός των Η.Π.Α…

Η πραγματική αξία των Ευρωπαϊκών ομολόγων, θα αποκαλυφθεί μόλις ο Mario Draghi περιορίσει πραγματικά ή καταργήσει το πρόγραμμα ποσοτικής χαλάρωρσης (QE) και οι αγορές χάσουν τον μεγαλύτερο και πιο πιστό τους αγοραστή, την Ευρωπαϊκή Κεντρική Τράπεζα.

Στην Ελλάδα, οι ενθουσιασμένοι υπουργοί του ΣΥΡΙΖΑ πιστεύουν ότι η χώρα από το καλοκαίρι και μετά θα μπορεί να δανείζεται, χωρίς τη βοήθεια των “θεσμών”, μόνη της από τις αγορές χωρίς προληπτική γραμμή πίστωσης ή κάποιο άλλο πρόγραμμα.

- Έχουν την αφελή πεποίθηση δηλαδή, ότι οι αγορές θα δανείζουν την Ελλάδα με χαμηλά επιτόκια χωρίς να υπάρχει μηχανισμός εποπτείας για την υλοποίηση των μεταρρυθμίσεων που έχει υποσχεθεί η χώρα, χωρίς να υπάρχει δημοσιονομικός έλεγχος για τα θηριώδη πρωτογενή πλεονάσματα του 3,5% και του 2,2% που η κυβέρνηση έχει υπογράψει.

- Είναι γεγονός ότι αυτή την εποχή η Ελληνική οικονομία έχει γίνει περισσότερο “της μόδας” απ’ ότι στο παρελθόν, ακριβώς επειδή στο παρελθόν η Ελλάδα δεν υπήρχε καν στον επενδυτικό ορίζοντα.

Τα ποσά που επενδύονται στην ελληνικά αξιόγραφα, είναι μικρά και ασήμαντα, απλώς είναι κατά πολύ περισσότερα απ’ ότι στο πρόσφατο παρελθόν.

Ακόμη και τα νέα ομόλογα που προέκυψαν από την ανταλλαγή των 27 παλαιότερων εκδόσεων καταγράφουν αναιμικούς τζίρους που δεν δικαιολογούν ενθουσιασμό.

Οι επικείμενες αναβαθμίσεις της ελληνικής οικονομίας από τους Οίκους Πιστοληπτικής Αξιολόγησης, απλώς ακολουθούν την πορεία του χρήματος. Διαπιστώνουν δηλαδή οι Οίκοι το επενδυτικό ενδιαφέρον και το πιστοποιούν με μία αναβάθμιση. Για να καταταχθεί όμως η Ελλάδα στις “επενδύσιμες” χώρες η πιστοληπτική της αξιοπιστία πρέπει να βελτιωθεί κατά 10 βαθμίδες στον Οίκο Moody’s και 8 βαθμίδες για την FITCH και την Standard & Poors.

- H πραγματική αξιολόγηση της δυναμικής της ελληνικής οικονομίας, θα γίνει με τα stress test των Ελληνικών Τραπεζών. Πρώτα πιστοποιηθούν οι πραγματικές κεφαλαιακές ανάγκες των τραπεζών, μετά θα υποβληθούν και θα αξιολογηθούν τα σχέδια που θα υποβάλλουν για την κεφαλαιακή τους ενίσχυση (κι ενώ έχουν εξαντληθεί τα ασημικά τους προς ρευστοποίηση) και κατόπιν θα μπορεί να υπάρξει πραγματική εκτίμηση του “ελληνικού ρίσκου” και του αντίστοιχου επιτοκίου δανεισμού.

Ενώ λοιπόν οι διεθνείς αγορές ζουν τον δικό τους μήνα του μέλιτος, η Ελλάδα αγωνίζεται να μπει στον χορό των αγορών χωρίς να έχει ένα πραγματικό σχέδιο μεταρρυθμίσεων και αναπτυξιακού προσανατολισμού. Γι’ αυτό όσοι αγοράζουν ελληνικά ομόλογα και μετοχές διακρίνονται για την διστακτικότητά τους….

Insurance World Το Πληρέστερο Ασφαλιστικό Portal. Ό,τι συμβαίνει στον ασφαλιστικό κόσμο γράφεται εδώ!

Insurance World Το Πληρέστερο Ασφαλιστικό Portal. Ό,τι συμβαίνει στον ασφαλιστικό κόσμο γράφεται εδώ!